Linh Anh- Bảo Chương/ Báo Lao động

—–

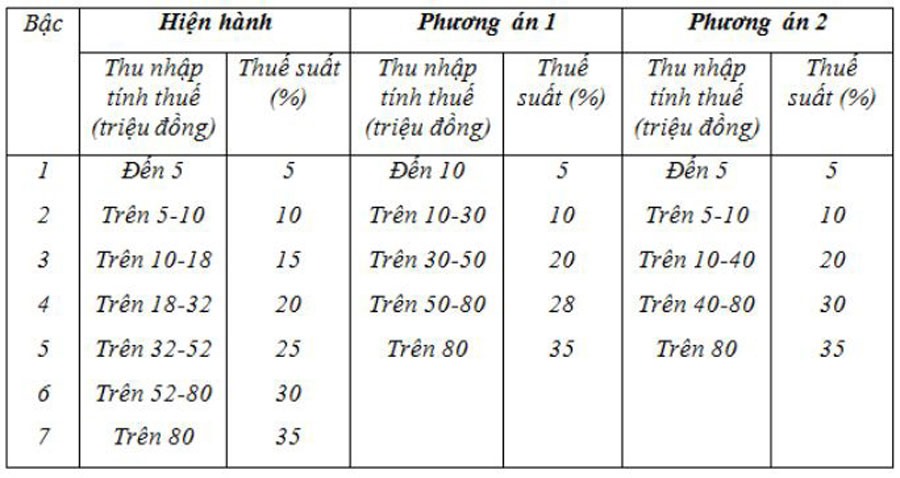

Dự thảo Luật Thuế thu nhập cá nhân sửa đổi của Bộ Tài chính đang lấy ý kiến các bộ, ngành, chuẩn bị trình Chính phủ và Quốc hội dự kiến áp dụng từ 1.1.2019 đang được người dân đặc biệt quan tâm. Ngoài các phương án giảm số bậc thuế từ 7 bậc xuống còn 5 bậc thì Bộ Tài chính vẫn chưa có những chính sách hỗ trợ người nộp thuế theo đúng tinh thần chỉ đạo của Thủ tướng Chính phủ: “Chính sách thuế phải vì quyền lợi người nộp thuế”.

Lúng túng và vô lý

Đầu tiên, cần phải nói rõ là trong tất cả các phương án đưa ra để điều chỉnh của Bộ Tài chính là thu nhập tính thuế (tức là khoản tiền chịu thuế đã trừ đi gia cảnh bản thân – 9 triệu, người phụ thuộc, bảo hiểm, phụ cấp) chứ không phải thu nhập chịu thuế. Ví dụ, việc nhóm có thu nhập tính thuế từ 10 đến 30 triệu đồng ( thì thu nhập chịu thuế 19-39 triệu đồng) và 30-50 triệu đồng (thu nhập chịu thuế 39-59 triệu đồng).

Một bộ phận người dân chưa hiểu đúng cho rằng các nhóm được đưa ra là thu nhập chịu thuế (như cách hiểu là thu nhập từ 5-10 triệu phải đóng 10% thuế là chưa chuẩn xác).

Tuy nhiên, theo đánh giá của các chuyên gia, việc điều chỉnh sắp tới, nếu áp dụng phương án thứ nhất, thu ngân sách Nhà nước sẽ bị giảm 3.100 tỉ đồng, trong khi đó ngân sách sẽ có thể tăng thêm 500 tỉ đồng nếu áp dụng phương án thứ hai. Hiển nhiên, Bộ Tài chính sẽ nghiêng về phương án 2 bởi mục đích quan trọng của việc điều chỉnh là tăng thu ngân sách.

Nhóm bị ảnh hưởng nhiều nhất là nhóm có thu nhập tính thuế từ 10 triệu đến dưới 18 triệu (mức chịu thuế là 19 đến 27 triệu). Đây cũng chính là nhóm có số đông tập trung ở các thành phố lớn.

Chị Nguyễn Thị Hồng Ái, làm việc tại một công ty bảo hiểm tại TPHCM cho biết, hiện nay thu nhập mỗi tháng của chị là vào khoảng 30 triệu đồng sau khi trừ đi các loại phí, bảo hiểm thì còn khoảng 26 triệu. Chị có hai con nhỏ, và theo quy định hiện nay thì chị được khấu trừ cho bản thân là 9 triệu đồng, mỗi con của chị là 3,6 triệu đồng. Vậy tính ra thu nhập của chị còn lại 10 triệu phải chịu thuế.

Tuy nhiên, điều khiến chị bức xúc đó là mức chiết trừ gia cảnh cho người nộp thuế áp dụng 9 triệu đồng/tháng và người phụ thuộc 3,6 triệu đồng/tháng được áp dụng từ năm 2013 đến nay, không có gì thay đổi. Còn mức lương cơ bản mỗi năm mỗi tăng lên nên thu nhập người nộp thuế cũng tăng, đồng nghĩa mức thuế nộp cũng tăng. Con số thực tế chi tiêu cho bản thân và nuôi con như trang trải chi phí, xăng xe, tiền học cho con, đóng tiền chung cư… đã lớn hơn con số giảm trừ gia cảnh mà Bộ Tài chính đang tính.

“Đã có ai thử hỏi để kiếm được 30 triệu mỗi tháng nhưng chúng tôi sống ở thành phố phải chi phí, sinh hoạt thế nào? 9 triệu đó có đủ để trang trải đặc biệt là trong trường hợp chúng tôi đi thuê nhà? Mức chi phí 3,6 triệu cho con cái có ai tìm hiểu thực tế có đủ để chi tiêu cho tiền học, ăn uống, quần áo không? Việc cứ giữ mãi mức giảm trừ này thật sự vô lý” – chị Ái bức xúc.

Cũng liên quan đến đối tượng phụ thuộc, trong năm 2017, Báo Lao Động đã tiếp nhận đơn kêu cứu của một công dân ở Thanh Xuân – Hà Nội phản ánh Chị Nguyễn Thu Thủy (SN 1972) bị bệnh tâm thần bẩm sinh (đặc biệt nặng về nghe, nhìn, thần kinh và được hưởng trợ cấp hằng tháng) được Chi Cục Thuế quận Thanh Xuân (Hà Nội) yêu cầu nộp thuế thu nhập cá nhân TNCN khi bán nhà. Sau khi báo phản ánh, Cục Thuế Hà Nội cũng đã có hướng dẫn để giảm thuế cho người dân.

Những trường hợp trên cho thấy, các chính sách thuế hiện nay phần nào chưa sát với đời sống người dân.

6 năm không điều chỉnh giảm trừ gia cảnh là bất hợp lý

Những bức xúc trong trường hợp chị Nguyễn Thị Hồng Ái cũng là bức xúc của nhiều người dân. Một bạn đọc có tên Minh Hoàng ở Hà Nội phản ánh: “Chi phí mỗi tháng 2 con của tôi gồm học phí, học thêm, ăn uống, thuốc men, đủ khoảng 10 triệu; chi phí mẹ già 5 triệu; bản thân 9 triệu (chưa kể những lúc đau bệnh, tiệc…); tiền sinh hoạt có vợ phụ vào khoảng 10 triệu. Vậy mà tăng thuế TNCN và không tăng chi phí cá nhân và người phụ thuộc! Thật là quá nghịch lý”.

Theo quy định, mức giảm trừ gia cảnh cho người nộp thuế là 9 triệu đồng/người/tháng, người phụ thuộc là 3,6 triệu đồng/người/tháng bắt đầu áp dụng là 1.1.2013. Trong trường hợp chỉ số giá cả biến động trên 20%, Chính phủ sẽ đề xuất với Uỷ ban Thường vụ Quốc hội để có sự điều chỉnh kịp thời. Tất nhiên, trong 6 năm qua chỉ số giá tiêu dùng chưa vượt ngưỡng biến động trên 20% (tổng CPI trong 5 năm, từ 2013 đến 2017 là 16,7%) nhưng việc vẫn giữ nguyên mức giảm trừ gia cảnh là không hợp lý.

Theo phân tích của các chuyên gia thì việc xác định người phụ thuộc có thu nhập không quá 1 triệu đồng/tháng được áp dụng từ năm 2013 đến nay đã quá lạc hậu nhưng dự thảo lần này không đề cập chỉnh sửa. Ngoài ra mức giảm trừ đối với người phụ thuộc vẫn giữ nguyên là 3,6 triệu đồng/tháng trong nhiều năm liền là không hợp lý. Mức giảm trừ này thấp hơn cả lương tối thiểu quy định của các thành phố lớn như: Hà Nội, TPHCM hiện hành là 3,98 triệu đồng/tháng, áp dụng từ 1.1.2018. Chưa kể mức khấu trừ gia cảnh bản thân 9 triệu/tháng đồng đều cũng chưa thuyết phục. Bởi lẽ mỗi vùng có mức chi phí sinh hoạt khác nhau, đặc biệt đắt đỏ ở những TP lớn như: Hà Nội – TPHCM.

Nhiều chuyên gia cũng tán đồng ý kiến cho rằng Bộ Tài chính nên xây dựng mức giảm trừ gia cảnh nên tính hệ số (k) nhân với mức lương tối thiểu vùng (1, 2, 3, 4) đang hiện hành. Như thế các năm sau không phải điều chỉnh. Thứ hai, mức giảm trừ gia cảnh cá nhân ở các vùng khác nhau cũng sẽ công bằng hơn là áp dụng chung một mức cho toàn quốc.

Ông Lê Ng.Hoàng – chuyên viên thuế Công ty Deloitte Việt Nam – cho rằng việc giảm các thang bậc thu thuế sẽ giảm bớt tính công bằng trong việc thu thuế thu nhập cá nhân, nhưng lại thuận lợi hơn cho việc thu thuế. Tuy nhiên, cần đáng bàn ở đây là đề xuất tăng hàng loạt sắc thuế đánh vào người dân, nhưng trong đề xuất sửa thuế thu nhập cá nhân, Bộ Tài chính chưa bàn tới quyền lợi người nộp thuế. Cụ thể, mức giảm trừ thu nhập chịu thuế thu nhập cá nhân của Việt Nam đang quá thấp.

Đặc biệt, mỗi năm chỉ số giá tiêu dùng tăng từ 3-4%, nếu tính trong 5 năm sẽ có mức tăng gần 20% cho nên theo quy định của Luật phải điều chỉnh mức giảm trừ gia cảnh. Vì cùng với việc điều chỉnh Thuế Thu nhập cá nhân, Bộ Tài chính cũng đang đề xuất tăng Thuế Giá trị gia tăng và Thuế Tiêu thụ đặc biệt đối với nhiều mặt hàng, điều này khiến cho giá cả hàng hóa, dịch vụ trong thời gian tới sẽ tăng thêm.

| Chuyên gia kinh tế TS Trương Huy Mai:

Hiện nay, việc Bộ Tài chính áp dụng mức cố định khấu trừ chi phí cho bản thân và người phụ thuộc cho tất cả mọi người dân là không phù hợp với thực tế. Bởi vì mức sống ở các tỉnh thành phố là khác xa nhau rất nhiều. Cần dựa trên lương tối thiểu để tính mức thu nhập chịu thuế cũng như chiết trừ gia cảnh. Điều này giải quyết được vấn đề bất cập trượt giá cũng như chi tiêu giữa các vùng. Nếu mức lương tối thiểu có tăng lên trong thời gian tới thì mức chiết trừ gia cảnh cũng sẽ tăng lên. Tương tự, đối với biểu thuế lũy tiến cũng vậy, khi quy định các bậc thuế có bao nhiêu lần lương tối thiểu thì sẽ tự động điều chỉnh tăng lên. Mặt khác, mọi khoản chi cho phúc lợi an sinh của bản thân người nộp thuế và gia đình như giáo dục, y tế cần phải được khuyến khích. Vì vậy, cần phải được đưa vào chi phí khấu trừ trước khi tính thuế. Ban đầu có thể áp dụng một mức vừa phải và sau đó sẽ điều chỉnh dần cho phù hợp. Đây là chính sách thuế TNCN chứ không phải là thuế thu nhập cao, cũng không phải tận thu để phòng chống tham nhũng… Vì vậy, theo tôi, không thể vì lý do để tăng nguồn thu cho Nhà nước mà lại áp dụng chính sách thuế quá cao. Nên theo hướng áp dụng thuế TNCN ở mức khoảng 10% là phổ biến cho số đông người dân không thấy gánh nặng về thuế ngày càng đè trên lưng. |

| Trao đổi với PV Báo Lao Động, PGS-TS Đinh Trọng Thịnh – Trưởng Bộ môn Quản trị Tài chính Quốc tế (Khoa Tài chính Quốc tế – Học viện Tài chính) cho rằng hiện nay thu nhập bình quân đầu người tăng và mức thu nhập 9 triệu đồng/tháng là không đủ sống nhất là ở các thành phố lớn. Do đó, chuyên gia này nhận định cần xem xét tính toán lại mức giảm trừ thu nhập cũng như giảm trừ cho người phụ thuộc vì mức giảm trừ người phụ thuộc 3,6 triệu đồng/tháng/người hơi thấp và không còn phù hợp nữa.

Ông đề nghị xem xét nâng mức thu nhập tối thiểu để giảm trừ lên 10-15 triệu đồng. Theo chuyên gia này, thuế TNCN chỉ nên chia thành 5 bậc và nên theo phương án 1 dù Bộ Tài chính tính toán rằng phương án này có thể làm giảm của ngân sách 1.300 tỉ tiền thuế TNCN. “Với ngân sách Nhà nước, mức giảm 1.300 tỉ/năm không có gì là ghê gớm trong khi đó phương án này lại có thể tạo ra tăng trưởng bền vững, khuyến khích đầu tư tư nhân, kích cầu tiêu dùng, tạo ra cầu cho sản xuất”, ông Thịnh phân tích. Ngược lại, với phương án 2, cách tính toán biểu thuế tương đối cao, có thẻ tạo ra nguồn thu thêm khoảng 500 tỉ nhưng nguồn này không đáng bao nhiêu so với ngân sách mà lại tạo hiệu ứng “tận thu”. Liên quan tới đề xuất áp dụng mức giảm trừ thu nhập khác nhau theo vùng thay vì áp dụng chung 1 mức cho toàn quốc, chuyên gia này cho rằng đề xuất này không mới và có thể xem xét nhưng cần tính trước một số phản ứng vì ở hình thức nào đó người đóng thuế ở các vùng nông thôn sẽ cảm thấy không thoải mái và hiện nay Nhà nước đang muốn kéo dãn lực lượng đỡ tập trung ở thành phố trong khi biện pháp này sẽ ít nhiều tạo ra sự phân biệt và có thể làm ảnh hưởng tới những nỗ lực trên. TS Huỳnh Thế Du – Đại học Fulbright Việt Nam: Không nên chỉ tập trung vào nguồn thu thuế TNCN từ lương. Điều mà nhiều người dân ở TPHCM băn khoăn là trong Dự thảo Sửa đổi Luật Thuế thu nhập cá nhân lần này, Bộ Tài chính không đề cập đến việc giảm trừ gia cảnh. Nếu vậy thì mức giảm gia trừ gia cảnh của bản thân là 9 triệu đồng/tháng được áp dụng từ 2013 vẫn giữ nguyên và áp dụng cho thời điểm sắp tới là không hợp lý. Mục tiêu của việc thu ngân sách là đảm bảo tốt nguồn thu, tránh thất thu thuế, đồng thời phải đảm bảo tính công bằng và phù hợp với thực tiễn của cuộc sống. Vì vậy, Bộ Tài chính nên điều chỉnh theo hướng sát thực tế, không chỉ tập trung vào nguồn thu từ lương. Cần quan tâm hơn đến những nguồn thu khác từ thu nhập mà lâu nay chưa thu tốt. |

Nguồn: Theo Báo Lao động.

Link bài: Sửa đổi Luật Thuế thu nhập cá nhân: Khi người dân phải kêu lên: “Vô lý!”

(https://laodong.vn/kinh-te/sua-doi-luat-thue-thu-nhap-ca-nhan-khi-nguoi-dan-phai-keu-len-vo-ly-586389.ldo)